文章最后更新时间:2022-12-22 23:11:32,由管理员负责审核发布,若内容或图片失效,请留言反馈!

“我家牛奶不一般。”

小众地方奶悄悄地火了。

打开小红书,在搜索栏输入“牛奶”,你便打开了新世界的大门——跳出来的不是伊利、蒙牛,也不是进口奶,而是各种小众地方奶。

“纯牛奶界天花板”“新疆牛奶yyds”“国货之光”,博主们几乎把地方奶夸出了花。

这股地方奶风潮,已吹入千家万户,甚至身边的朋友们也是一个比一个懂行,“欧亚你一定得试试”“古城是妈妈老家的味道”“百菲酪做活动我囤了3箱”……

地方奶真的这么出圈吗?

根据部分品牌的半年度业绩预告,地方奶增速的确不俗。新希望乳业预计2021上半年营收同比增长超60%;燕塘乳业预测归母净利润同比增长80%~100%;李子园的归母净利同比预期增长48%~68%;花园牛奶所属公司西部牧业发布中报,营收同比增幅48.6%。

比起风光无限却上市破发的线下新茶饮,地方奶会弯道超车,成长为下一个饮品业千亿巨头吗?

夹缝中求生存

乳制品行业的基本竞争格局是,两强争霸,地方奶夹缝求存。

这一格局的形成,与牛奶本身的性质有关。牛奶产业受奶源分布、物流配送能力限制,本地品牌有局部优势。

为了耕耘好自己那一亩三分地,和伊利、蒙牛错位竞争,大部分地方奶都选择了“低温奶策略”,把奶源近的优势发挥到极致。

以新希望乳业为例,它在2019年时低温奶占比超六成,并且多次强调要坚持“鲜战略”。

低温奶口味更鲜美,这帮助地方奶企稳住了本地市场,可只能保其偏安一隅,想要往外扩张并不容易。

新零售商业评论了解到,低温奶的覆盖半径往往不超过300公里,且每个区域的冷鲜奶已经有自己的地方性龙头——往华东走,光明守着门口;往四川走,碰壁新希望;云南一带,大理牧场有相当的知名度。

要靠冷鲜奶吃遍全国市场,无异于痴人说梦。

所以这次,发起冲锋号角的是常温奶。

但这是要从伊利、蒙牛的核心阵地抢食,难度不亚于载人飞船奔赴月球。

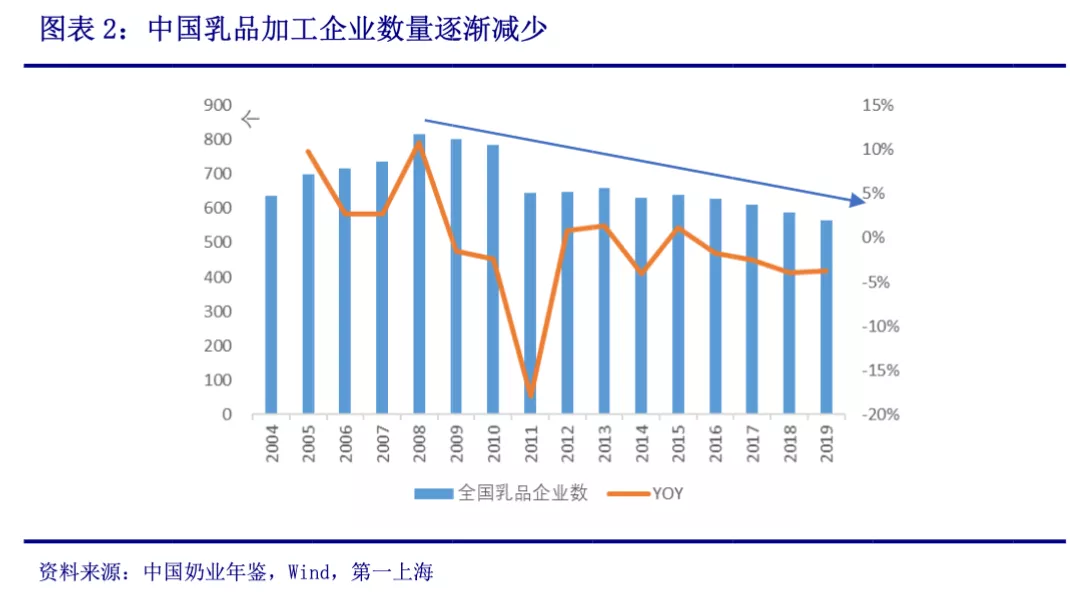

常温奶市场集中度非常高,据浙商证券数据,截至2020年,两强的常温奶市占率约66%。并且向头部集中的现象还在愈演愈烈,据中国奶业年鉴,从2008年开始,中国乳品加工企业的数量持续下滑,长尾玩家纷纷退出市场,两强市占率逐年提升。

再看看市值对比,新希望乳业已经是地方奶里的老大,市值122亿元,却与两强(伊利2015亿元,蒙牛1816亿元)完全不在一个量级上。

要想在常温奶领域展开PK,上游奶源、下游渠道,是地方奶企绕不过去的坎儿,和两强掰手腕,不容易。

买牧场,固优势

养殖畜牧业,听着低端,实际上相当烧钱、烧技术。王健林曾经在2014年高调进军养猪业,花费10亿元,最后鸡飞蛋打,啥都没做出来。

奶企也清楚养牛费钱,乳制品行业发展的前十年,它们更喜欢直接从奶农手里收奶,从而规避养殖业的高投入和高风险。

但另一种风险暗自滋生,奶源品质难以把控,有些奶农胆子大,在牛奶里加脂肪粉、抗生素、三聚氰胺,奶企检查前再往牛奶里混点双氧水,避免变质。到了2008年,危机爆发,三鹿事件直接将国内乳品行业炸开了花。

奶企从那以后变了方针,靠股权并购或自建的方式,积攒自有牧场。

以伊利为例,2015年时,在全国拥有的自建、在建及合作牧场达2400多座,且全都是规模化养殖的牧场。

到2020年末,旗下参股了3家规模化牧场企业,优然牧业(持股40%)、赛科星(通过子公司优然牧业持股44.78%)、中地乳业(持股16.6%)。

蒙牛的策略则更为激进,以并购为主,对上游疯狂砸钱。2017年以来,相继拿下中国最大奶牛养殖企业现代牧业和中国最大有机乳品公司中国圣牧。

尤其是这两年,自有牧场显得愈发重要了,在业内堪称竞争核武器。

变化在于国家的环保新政,污染量较大的中小奶牛农户不得不退出市场。与当年的“天价猪肉”一样,上游奶源价格迎风上涨。没有自有牧场的乳企,只能高价收购原料奶,拉低自身利润率。

于是牧场争夺战进一步加剧,各大奶企为此激烈搏杀。仅去年,多起并购发生。伊利收购新西兰恒天然的中国牧场群;蒙牛增持认购中国圣牧;新乳业并购寰美乳业100%股权;明治乳业以18亿元收购澳亚公司25%股份……

以金钱为子弹,国内大牧场现多已名花有主,各大乳企又如火如荼地开始了牧场建设。

在牧场争夺中,地方奶明显落后,拼资金实力,它们并无优势。新希望乳业尚有一争之力,其他地方奶品牌甚至坐不上牌桌。

至于自建牧场,这同样是个“前期投入大、回报周期长”的产业,它们的自建速度,怕也很难超过伊利、蒙牛。更何况成熟牧场附带的育种技术,可能会放大两强在自建牧场方面的优势。

显然,倘若奶源受限,即便地方奶知名度骤升、口碑爆棚,也会被产量卡住脖子。

新渠道可期

拼线下,地方奶是拼不过的,两强的线下布局早已完善。

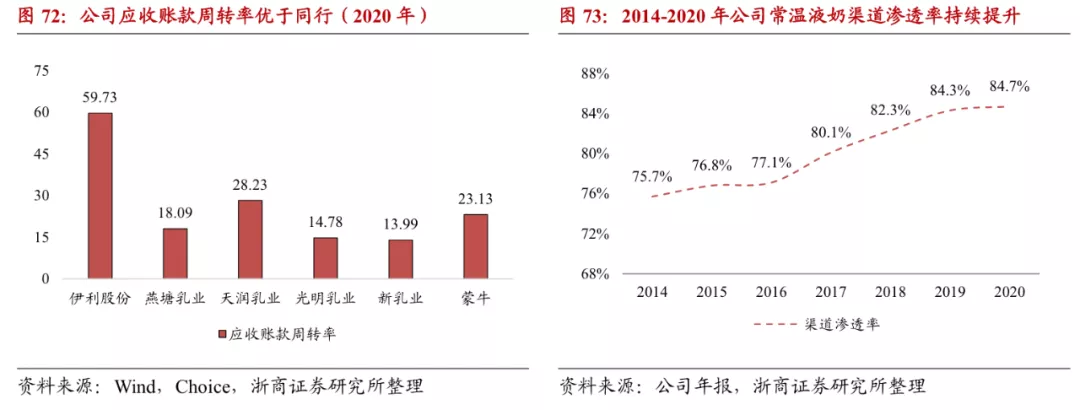

再拿伊利举个例子,它采取的是深度分销制,冷库和配送车辆都由伊利提供,渠道扁平,中间层级少,对终端的掌控力度非常强。

相比普通的松散型分销网,深度分销早期搭建起来更辛苦,投入极大,而现在已经到了收获期,运作起来毛利率更高,资金回笼速度很快。

不仅对渠道掌控力强,而且铺得很广,拼多多2015年才说要做下沉市场,伊利在2007年就开始做了,是业内头一家。最开始靠商务部“万村千乡”活动去铺农村终端,到2018年直控村级网店数量提高到60.8万家。

它也很依赖自己的经销商网络,据浙商证券,2020年伊利的经销商销售收入占比达96.8%。

线下拼不过,线上也好不到哪去。直播出现前的淘宝、京东,并不适合地方奶发展。

牛奶集中度极高,而且是快消品,当你脑中只有伊利、蒙牛,上淘宝时会怎么搜?大致有两种方式,要么是直接搜品牌名,进旗舰店后,火速完成购买;要么是逛天猫超市,看到有打折便买一箱。

地方奶在其他城市的知名度太低,低到消费者毫无概念。如果投淘宝直通车,成本又高了些。

直到2020年,地方奶慢慢出圈了,这一年有一个变化——疫情下,直播带货大火,新的渠道慢慢显现,而这次地方奶品牌出招足够快。

随机打开抖音,输入关键词“牛奶”,最顶上的10个直播位里,有3个属于地方奶,分别是新疆西牧天山、新疆麦趣尔、夏进(宁夏品牌,已被新希望收购)。西牧天山的热度甚至比伊利还要高些,直播间里的观众数量,比伊利多了十余人。

新零售商业评论观察到,地方奶在账号运营上,比伊利、蒙牛更灵巧。

蒙牛的抖音号策略简单粗暴,直接打广告。早期放肖战的广告片段,倒是也把点赞量冲到过3万,但粉丝明显不是冲着品牌去的,后期换成美女主播+产品推荐,点赞量瞬间回落到100出头。

伊利的粉丝数最多,有90多万,但黏性不够,大部分内容点赞量都未破百。

相比之下,西牧天山就懂行得多,给自己直接贴上“现代化牧场产好奶”的标签。

高频出镜的是牧场的一位朴实大哥,给大家讲解关于牧场稀奇古怪的知识,比如牛一天吃几块钱饲料、尾巴上为什么有一块红斑、什么时候产奶量最高、如何判断卧床舒适度。整个直播把专业和真诚感做足了,内容前后连贯,很成体系。

不同于西牧天山的专业,欧亚的流量效果更好,它摸清了抖音用户的调性,内容主题都是“美女+牛奶+小故事”。有时候直击中心,介绍牛奶营养价值,有时候又很佛系,牛奶只是故事里的背景板,这套软植入手段换来了平均近万的点赞量。

显然,新兴的渠道更重视“内容”,抖音、小红书、直播,只要你能保持有趣新鲜,就能聚拢起自己的拥护者。

这也是地方奶的超车机会。

为什么它火在2021

往下挖一挖,新渠道只是导火索,地方奶出圈的根本,还是人们喝奶的诉求没有被很好地满足。

从总的市场来看,远没有饱和。一个有违常识的冷知识是:尽管已经发展了几十年,但中国的奶制品市场依然在高速增长,年均增速8.6%。

中国的牛奶消耗量远逊于发达国家。欧美奶比水便宜不是吹的,英国超市的奶价是1磅/L,2020年英国的人均牛奶年消耗量是234L,德国是248L。而中国就逊色得多了,据《2020中国奶业质量报告》,只有35.8L左右。其他发展中国家,如巴西、南非、墨西哥,人均牛奶消费量也是我国的3倍左右。

把视野聚焦到消费者的喝奶诉求,不仅在增长,也在迭代,新一代消费者,想喝到更优质的奶。

为此,伊利、蒙牛在高端奶战线上搏杀得不可开交,你出特仑苏,我出经典有机奶;你做瓶装酸奶安慕希,我有纯甄。为争取到年轻人,在综艺营销上也毫不手软,热门综艺的冠名商里,常能看到两强的名字。

但伊利、蒙牛在高端奶战场上,并没有完全说服消费者,地方奶截杀而出,想分这块肉。

西牧天山、新希望、花园、欧亚们,不停强调自身的“品质”,不论是牧场、高蛋白质、高钙还是口味,讲的故事都是“我家牛奶不一般”。

在消费升级的大趋势下,新兴渠道给了一个机会,地方奶马上顺势生长,会火出圈也就不足为奇了。

未饱和的牛奶市场,在其他细分阵地也引发了战役—— 一二线城市冷链完备,进行冷鲜奶变革;两强依然在做常温奶下沉,要从乡村杂牌手里抢市场;高端奶粉持续发展——而这都是另外的故事了。

发表评论